子供を育てていると診察代・薬代・通院代・付き添い通院代と医療費がかかります。

自治体によっては18歳まで医療費が無料、重度障害は無料だったりするようですが、わが家は当てはまりません(>_<)

年間10万円以上の医療費を支払っている家庭は、控除申請をすると払い過ぎたお金が戻ってきます。

はじめは大変ですが毎年行えば慣れます

最近は、e-Taxを使いパソコンやスマホで申告でき、源泉徴収票などを見ながら入力すると自動計算してくれるようになっています。書面に書いて提出するより難しくありません。

医療費控除とは

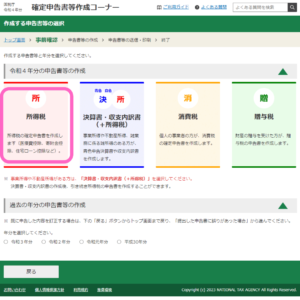

対象税目は「所得税」となります。

その年の1月1日から12月31日までの間に支払った医療費で、自己または自己と生計を一にする配偶者やその他の親族のために医療費を支払った場合において、その支払った医療費が一定額を超えるときは、その医療費の額を基に計算される金額の所得控除を受けることができます。

いくら払えば申告対象?

医療費控除の金額は以下の計算式です。

「実際に支払った医療費の合計額-①-②」

| ① | 保険金などで補てんされる金額:生命保険契約などで支給される入院費給付金や健康保険などで支給される高額療養費・家族療養費・出産育児一時金など |

| ② | 10万円 |

つまり入院や手術等で(任意加入の医療保険で)支給されたお金を含めずに、合計で10万円を超えていれば申請ができます。

1割負担の部分は対象か

自立支援医療や重度障害者医療費助成を使って1割負担になっている場合でも、その1割の金額を「実際に支払った医療費の合計額」に含めても大丈夫です。

自立支援医療(精神通院)の制度を使っている方は、1割負担なので、実際病院で支払ってきた1割分のみが対象です。

引用:摂食障害回復支え合いサイト vol.7 確定申告(医療費控除)

他のサイトでも、税理士さんが「1割の部分は対象になる」と書いてありましたが、著作権の関係で引用できませんでした。

何が医療費控除の対象?

対象は下の国税庁のHPに載っていますが、私たちが使えそうなものは

- 診察代

- 薬の購入代

- 病院で受けるリハビリ(PT/OT/ST)

- 入院費

- 通院費

- 子供の付き添い通院費

- 障害者自立支援法制度の下で提供される居宅介護、重度訪問介護等の一定の障害福祉サービスの対価

- 5)通院費について

-

基本的に電車・バスなどの公共交通機関の利用が対象です。

注1)電車やバスなどの公共交通機関が利用できない場合を除き、タクシー代は控除の対象には含まれません。

注2)自家用車で通院する場合のガソリン代や駐車場の料金などは、控除の対象には含まれません。 - 6)子供の付き添い通院費について

-

母親の付き添い通院費も対象です。

子供の通院に母親が付き添う場合のように、患者の年齢や病状からみて、患者を一人で通院させることが危険な場合には、患者の通院費のほかに付添人の交通費(通院のために通常必要なものに限ります。)も医療費控除の対象となります。

引用:国税庁 患者の世話のための家族の交通費

しかし、入院している子供の世話をするために母親が通院している場合は、患者である子供自身が通院していないことから、母親の交通費は、医療費控除の対象とはなりません。 - 7)障害福祉サービスの対価について

-

主に身体介護・医療介助が当てはまるようです。詳しくは国税庁HPをご覧ください↓

参考:国税庁 障害者自立支援法等の下での介護福祉士等による喀痰吸引等の対価に係る医療費控除の取扱いについて(照会)

子供の付き添いの通院費が対象なのは嬉しいですね♪

医療費控除の対象にならないもの

注意が必要なのは、インフルエンザワクチンなどの予防接種は医療費控除の対象になりません。医療費控除は、治療にかかったお金が対象なので、予防のための予防接種・人間ドック・健康診断代は対象ではありません。

※健康診断の結果、病気が発見され治療を行った場合は対象です。

参考:みんなのマネ活 予防接種は医療費控除の対象?控除の対象になるもの・ならないもの

何が対象か迷ったら

何が対象か迷った時は「医療費控除 水ぼうそう」など検索してみると、知りたい情報が出てくることが多いです。

国税庁の質疑応答事例も参考になると思います↓

国税庁 質疑応答事例 医療費控除

6 ホクロの除去費用

10 人間ドックの費用

14 特定健康診査と特定保健指導が年をまたがって行われた場合

15 妊娠中絶の費用

18 無痛分べん講座の受講費用

20 オルソケラトロジー(角膜矯正療法)による近視治療に係る費用の医療費控除

21 かぜ薬の購入費用

29 在宅療養の世話の費用

30 訪問介護の居宅サービス費

32 差額ベッド料

35 入院患者の食事代

44 転地療養のための費用

45 湯治の費用

47 空気清浄機の購入費用

48 寝たきりの者のおむつ代

49 注射器の購入費用

50 防ダニ寝具の購入費用

51 借入金で支払った医療費

52 未払の医療費

54 死亡した父親の医療費

セルフメディケーション税制とは?

セルフメディケーション税制とは、2017年から始まった制度でドラックストアなどで対象品目の医薬品の年間購入金額が世帯で1万2000円以上の場合、セルフメディケーション税制の利用が可能です。

ただし、通常の医療費控除との併用はできず、どちらか一方を選択するかたちとなります。

セルフメディケーション税制は医療費控除の特例であり、通常の医療費控除との選択適用となりますので、いずれか一方を選択して適用することになります。

したがって、セルフメディケーション税制の適用を受けることを選択した納税者は通常の医療費控除を受けることができず、通常の医療費控除を受けることを選択した納税者はセルフメディケーション税制の適用を受けることはできません。

引用:国税庁 No.1131 セルフメディケーション税制と通常の医療費控除との選択適用

またどっちを選べばいいか迷っている方には、計算できるページもありました。

申告の時期:還付申告は1/4~

医療費控除は、払い過ぎた税金を申告する「還付申告」に当たります。

通常の「確定申告」は翌年の2/16~3/15までですが、「還付申告」は翌年の1/4~できます。

還付申告の具体例

給与所得者は、次のような場合には、原則として還付申告をすることができます。

(1)年の途中で退職し、年末調整を受けずに源泉徴収税額が納め過ぎとなっているとき

(2)一定の要件のマイホームの取得などをして、住宅ローンがあるとき

(4)認定住宅等の新築等をした場合(認定住宅等新築等特別税額控除)

(8)特定の寄附をしたとき

(9)上場株式等に係る譲渡損失の金額を申告分離課税を選択した上場株式等に係る配当所得等の金額から控除したとき

引用:国税庁 No.2030 還付申告

また過去5年分の申告ができますので、申告していない方は「H30年度・令和元年度・令和2年度・令和3年度・令和4年度分」を申告することが可能です(2023年現在)。

| 還付申告 | 翌年1/4~ |

| 確定申告 | 翌年2/16~3/15 ※2/15以前でも提出可能 |

つまり前年1年間の医療費の合計額が、先ほどの計算式に該当するなら、翌年以降に申告できるようになります。※厳密には過去5年分

会社員は「年末調整」で所得税を精算してもらうのが一般的です。ただ、医療費控除や住宅ローン控除を受ける場合は、申告をすることで納めすぎた税金が還付されます。このように税金の還付を目的とする申告を「還付申告」といいます。

還付申告の期間は、対象年の翌年1月1日からですが、税務署は年末年始がお休みで、通常1月4日から開庁します。これに合わせて、e-Taxも1月4日の朝から受付をスタートします。

引用:自営百科 毎年いつから使える?e-Taxの利用開始時期と申告期間

領収書の提出は不要(自宅保管5年)

医療費の領収書は提出不要

H29年度分の確定申告から領収書の提出が不要となりました。

ただし過去5年分は自宅で保管する必要があります。税務署から求められれば提出・提示しなければいけません。

参考 国税庁 医療費控除が変わりますPDF

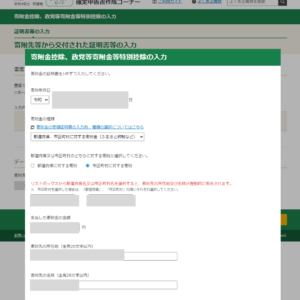

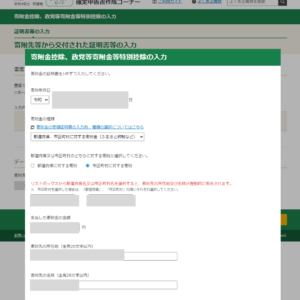

ふるさと納税の受領証明書も提出不要

またe-Taxを使うとふるさと納税の寄付金受領証明書も提出不要です(ワンストップ特例制度を使わない場合)。こちらの保管期間はいつまでか調べられませんでしたが、保管しておいた方がいいと思います。

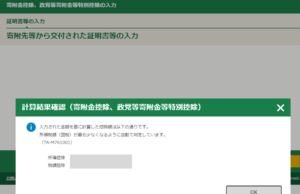

ワンストップ特例制度と確定申告の注意があります

ワンストップ特例制度の書類を提出した後に、確定申告をした場合、ワンストップ特例制度は無効になります。もし確定申告する場合は、寄付金控除のところで入力が必要です。

ふるさと納税ワンストップ特例の適用に関する申請書を提出された方が確定申告を行う場合には、ワンストップ特例の適用を受けることができません。

引用:国税庁 ふるさと納税をされた方へ

確定申告には、ふるさと納税の全ての金額を寄附金控除額の計算に含める必要がありますのでご注意ください。

確定申告をすると、ワンストップ申請はすべて無効となるため取消手続きは不要です。

引用:ふるさとチョイス ワンストップ特例申請と確定申告について

ただし、再度すべての自治体の寄付金控除の確定申告が必要です。

提出書類がある場合

提出書類が必要な場合は、最後の送信票を印刷した後に、「別途提出」の欄に〇が付いているので提出が必要です。

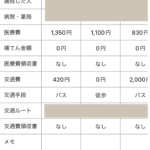

通院の交通費は記録を

電車やバスを使った通院のための交通費は領収書がないので「いつ・誰が・どこの病院に行くのに・いくらかかった」のかを残しておく必要があります。表計算ソフト入力、ノートや領収書に記入、アプリもあります。

1年間でいくら払ったか(わが家の場合)

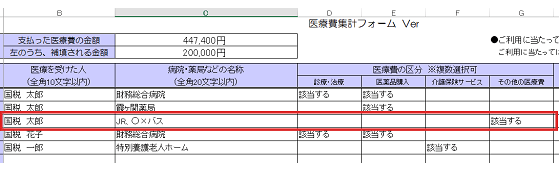

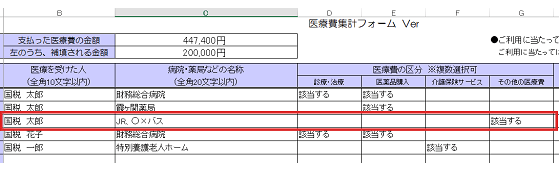

医療費の申告にはエクセル等の「医療費集計フォーム」に入力するか、直接1件づつ入力します。(自作の表計算ソフトを使ってもいいそうです。)

私は領収書を引っ張り出してきて書くのが面倒なので、アプリに通院の度に入力しています。他にも似たようなアプリがあります。

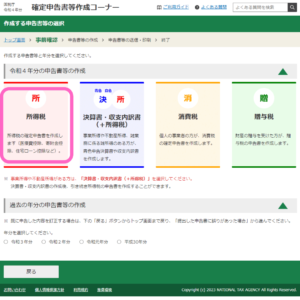

申告方法は3つ

医療費控除の申告方法は3つあります。

| 1)書面で申告 | 役所に置いてあります。 |

| 2)パソコン申告 | マイナンバーカードあり ・スマホを使用してe-Tax ・ICカードリーダーを使用してe-Tax マイナンバーカードなし ・ID・パスワード方式でe-Tax |

| 3)スマホ申告 | パソコン申告と同じようにできます。 |

e-Taxとは

e-Taxとは国税に関する各種の手続について、インターネット等を利用して電子的に手続が行えるシステムです。

参考:国税庁動画チャンネル 自宅からe-Taxを始めよう

- 自動計算される

- 自宅で申請できる

- 印刷・郵送不要

- 領収書などの添付不要(必要な方もいます)

- 24時間申請可能

- 3週間程度で還付される

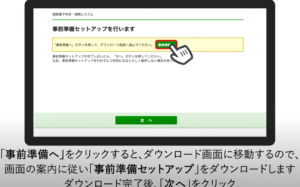

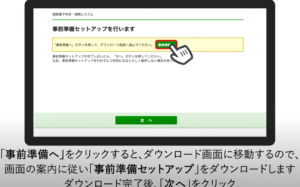

事前準備

事前に用意しておくもの

- 給与所得の源泉徴収票 (H30年分~令和4年分まで申請できます)

- マイナンバーカード(夫のカード)

- 16歳未満の子のマイナンバー

- 医療費の記録(領収書または記録していたもの)

- 通院費の記録

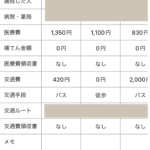

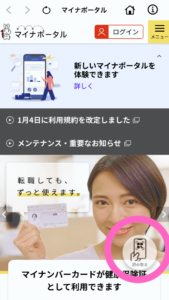

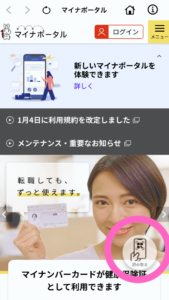

- スマホにマイナポータルアプリのインストール

- マイナポータルで確定申告の事前準備(今回はやりませんでした)

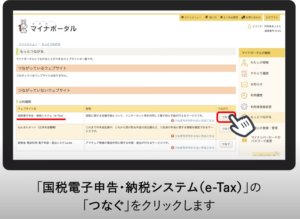

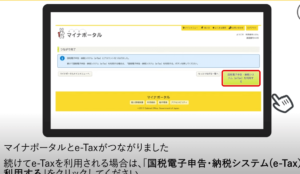

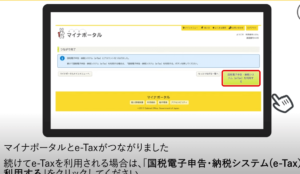

- マイナポータルでe-Taxと連携する(下に画像あります)

- マイナンバーカード4桁暗証番号

- マイナンバーカード電子証明書用のPW(はじめてマイナンバーカード方式で申告する場合)

- スマホ・パソコン

アプリで確定申告の事前準備

事前に契約している保険会社等と連携して証明書を取得できるようです。

参考:国税庁動画チャンネル マイナポータル連携について(事前設定)

取得できる証明書一覧

1)社会保険料

・社会保険料(国民年金保険料)控除証明書

2)医療費

・医療費通知情報

3)ふるさと納税

・寄付金の受領書

・寄付金控除に関する証明書

4)住宅ローン控除関係

・住宅借入金等控除証明

・住宅取得資金に係る借入金の年末残高等証明書

5)生命保険

・生命保険控除証明書

6)地震保険

・地震保険料控除証明書

7)公的年金等

・公的年金等の源泉徴収

8)株式の特定口座

・特定口座年間取引報告書

しかし連携してもすぐには証明書が取得できる訳ではなく数日かかるようです。なのでこれは時間がある時にやることにしました(^^)

来年やってみます

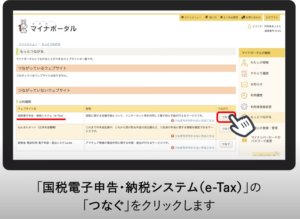

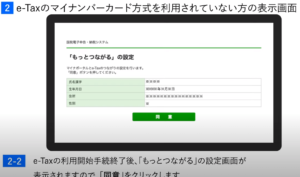

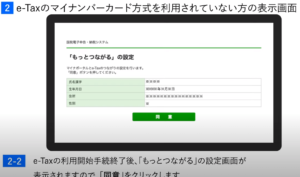

e-Taxと連携する

マイナポータルとe-Taxを連携します。(後からでもできます)

参考:国税庁動画チャンネル

マイナポータルからe-Taxを利用するための初回の操作手順【スマホ編】

マイナポータルからe-Taxを利用するための初回の操作手順【PC編】:①ICカードカードリーダーを使ってログイン

↓ PC編:②QRコード読取りログイン方法 ↓

スマホでマイナポータルアプリを起動する

※アプリを起動してログインしてください。

safariからログインした場合、

この「読み取る」が出ませんでした。

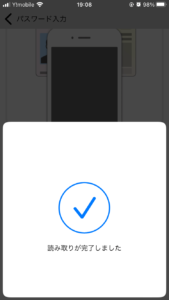

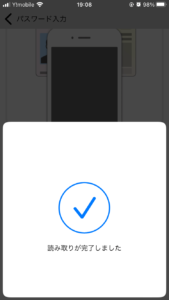

QRコードをスマホで読取る

ログインできました。

メールアドレスの登録をします。

2024年のマイナポータアプリの画面が変わりました。

下のバーの真ん中を押して

カメラを起動し

パソコン画面のQRコードを読み取ると

パソコン申請のログインができます。

「もっとつながる」をタップ

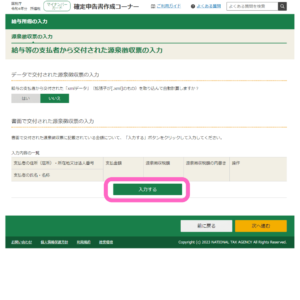

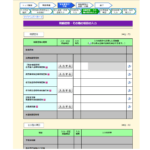

医療費のデータ作成(パソコンある方)

医療費のデータを1件1件入力することもできますが、わが家のように医療費のデータが多い方は表計算ソフトに入力した方が早いです。

医療費集計フォームのダウンロード(エクセル) 医療集計フォームQ&A

| 医療を受けた人 | 家族の氏名 |

| 病院・薬局などの名称 | 〇〇病院・〇〇調剤薬局など |

| 医療費の区分 | タブになっているので「該当する」を選択していきます。 複数選択可で、例えば院内処方で薬をもらえる場合は「診察・治療」と「医薬品の購入」の2つ該当するにします。 通院費は「その他の医療費」に該当します。 |

| 支払った医療費の合計 | 実際に支払った金額 |

| 補填される金額 | 例えば入院をして自身が加入している保険から保険料が入れば、その分を入力します。 |

| 支払年月日 | 2022/01/10など |

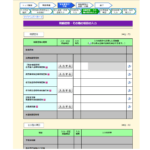

↓ 通院費の入力の方法 ↓

↓ 生命保険や社会保険などで補てんされる金額の入力方法 ↓

スマホ申告の場合

スマホ申告もパソコンと同じです。

スマホでiphoneの方は「Safari」、Androidの方は「GoogleChrome」を開きます。下の確定申告等作成コーナーから入力していきます。

| ① | 申告準備 |

| ② | 収入等入力 |

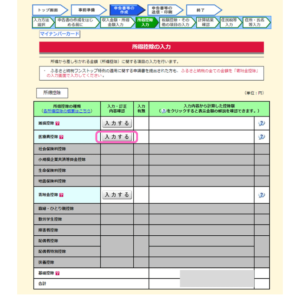

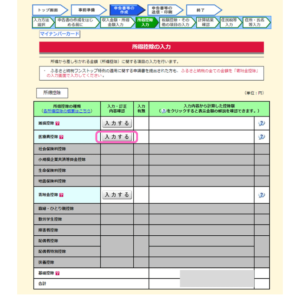

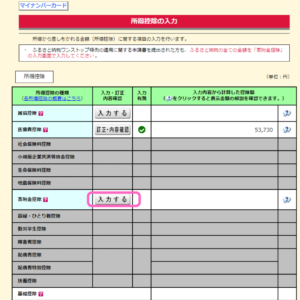

| ③ | 控除等入力 |

| ④ | その他入力 |

| ⑤ | 送信または印刷 |

| ⑥ | データ保存等 |

国税庁動画チャンネル

①⑤⑥の解説:スマホ申告 マイナンバーカードを利用したe-Tax送信方法

②の解説:スマホ申告 スマホのカメラで「給与所得の源泉徴収票」を読み取って自動入力

③の解説:スマホ申告 医療費控除の入力方法

スマホ申告 マイナポータル連携の操作方法

スマホ申告(ID・パスワード方式でのe-Tax送信方法)

スマホ申告(公的年金の入力方法)

スマホ申告(寄附金控除(ふるさと納税)の入力方法)

スマホ申告 青色申告決算書等の入力方法

「特定口座」での株式譲渡・配当をスマホで申告

スマホ申告(特定口座の入力のしかた)

パソコン申告:スマホを使用してe-Tax

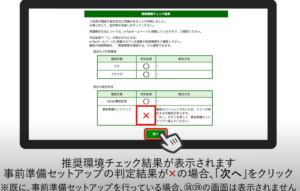

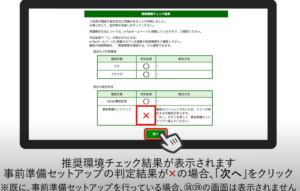

| 1 | 事前確認 |

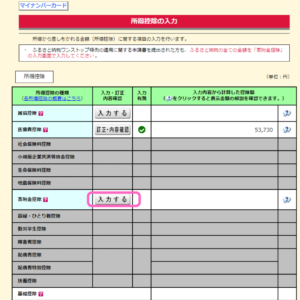

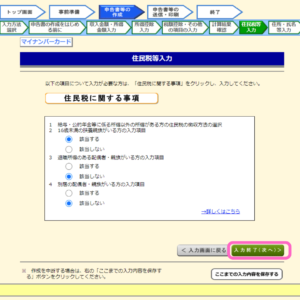

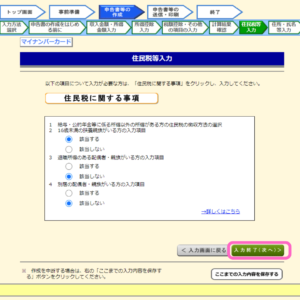

| 2 | 申告書等の作成 ①収入金額・所得金額入力 ②所得控除入力 ③税額控除その他の項目の入力 ④計算結果確認 ⑤住民税等入力 ⑥住所氏名等入力 |

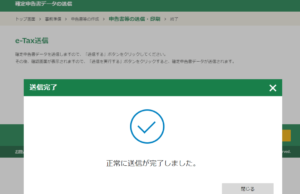

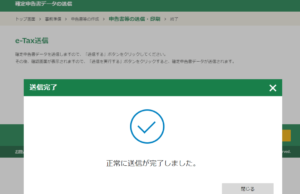

| 3 | 申告書等の送信・印刷 |

国税庁動画チャンネル

パソコン申告 マイナンバーカードを利用したe-Tax送信方法

パソコン申告 医療費控除の入力方法(マイナポータル連携・医療費集計フォーム)

パソコン申告 住宅ローン控除の入力方法

右上で医療費集計フォームのダウンロードができます

画面に出てきたQRコードをスマホアプリで読み取ります

ここはe-Tax連携のSTEP2と同じなので省略します

→登録情報が表示され次へ

この後「マイナポータルから証明書等のデータの情報を取得します」という画面に移りますが、事前登録と事前設定をしていないと取得できませんでした。今回は「本人の情報:取得しない 家族分の情報:取得しない」を選択。

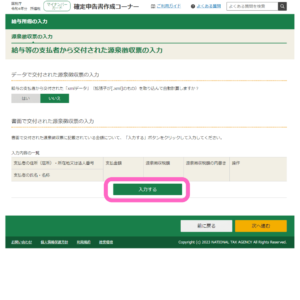

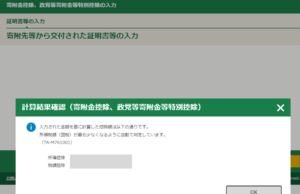

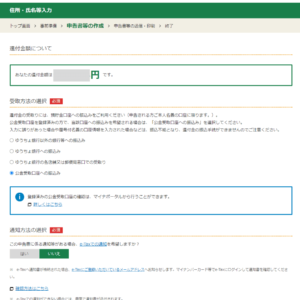

①収入金額・所得金額入力

医療費集計フォームを読み込む

「ファイルを選択」をタップ

次へ進む場合は②

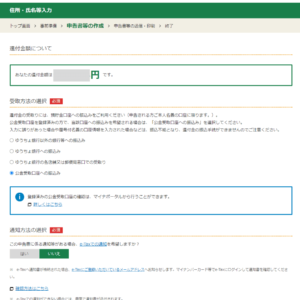

おむつ使用証明書等がある場合はここで入力

ふるさと納税などの寄付金控除がある場合は入力します。確定申告をするとワンストップ特例制度は無効になるため、ふるさと納税をした方は入力が必要です。

ここは入力するところはなかったです

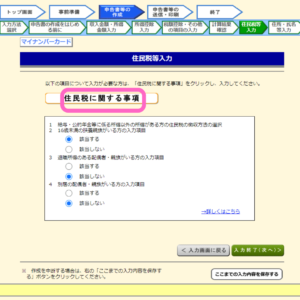

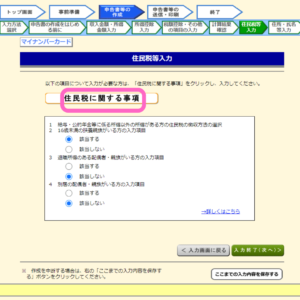

「住民税の関する事項」をタップ

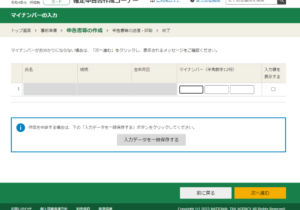

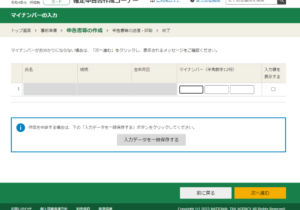

子のマイナンバーカードの裏面の数字を入力

不明点

もし分からないことがあれば、最寄りの税務署に問い合わせるか、国税庁のチャットポットで問い合わせることも可能です。また国税庁の動画チャンネルも分かりやすいです。

国税庁動画チャンネル

確定申告書等作成コーナー

自宅からe-Taxを始めよう

マイナポータル連携について(事前設定)

スマホ申告 マイナポータル連携の操作方法

スマホ申告 マイナンバーカードを利用したe-Tax送信方法

スマホ申告(ID・パスワード方式でのe-Tax送信方法)

スマホ申告 スマホのカメラで「給与所得の源泉徴収票」を読み取って自動入力

スマホ申告(公的年金の入力方法)

スマホ申告(寄附金控除(ふるさと納税)の入力方法)

スマホ申告 医療費控除の入力方法

スマホ申告 青色申告決算書等の入力方法

「特定口座」での株式譲渡・配当をスマホで申告

スマホ申告(特定口座の入力のしかた)

パソコン申告(マイナンバーカードを利用したe-Tax送信方法)

パソコン申告 医療費控除の入力方法(マイナポータル連携・医療費集計フォーム)

パソコン申告 住宅ローン控除の入力方法

管轄の税務署に電話で問い合わせても教えてくれます。私も過去に2度問い合わせをしましたが、丁寧に対応してくださいました。

まとめ

今回は医療費控除について書きました。

私の家は毎年10万円を超える医療費がかかっているので毎年申告をしています。はじめは難しかったですが、今は慣れました。そして年々簡単で便利になっています。

税金のことは難しいですよね。何か1つでも参考になれば嬉しいです。